O fim do consignado no formato em que é conhecido atualmente chegou. Isto é, com taxas de 1% e desconfiança por parte do público, como consequência de práticas que violam as regras da operação.

O fim do consignado tal como ele é hoje é marcado pelo início de uma nova era para esta modalidade de crédito: o empréstimo consignado 2.0.

Continue a leitura para entender os motivos por trás do fenômeno e o que vem em seguida.

Receba novidades e ofertas por e-mail.

É o fim do consignado? Veja contexto

A economia do país vive um momento crítico. Milhões de brasileiros têm vivenciado perda de poder aquisitivo, em decorrência do aumento dos preços.

Um levantamento feito pela Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), referente ao período compreendido entre maio de 2021 e maio de 2022, revelou que 90% das profissões tiveram queda no poder de compra.

Conforme outra pesquisa feita em junho de 2022 pelo Datafolha, 63% dos brasileiros afirmam sentir restrições financeiras.

Na tentativa de reverter este cenário, o Comitê de Política Monetária (Copom) tem aumentado a taxa básica de juros. Consequentemente, o consignado tem ficado cada vez mais caro.

Veja em detalhes as explicações para o fim do consignado.

Crise econômica, em decorrência da pandemia

A crise sanitária vivenciada por todo o mundo, com o avanço da Covid-19, também resultou em uma crise econômica.

No Brasil, o desemprego atingiu recorde no terceiro trimestre de 2020, com 14,2% de desempregados, o equivalente a 14,3 milhões de brasileiros.

A taxa média do primeiro ano de pandemia foi de 13,5%, contra 11,9% em 2019, no período anterior ao coronavírus.

Já o nível médio de endividamento das famílias brasileiras atingiu o maior nível em 11 anos em 2021, também de acordo com dados da CNC.Segundo a pesquisa, a média de famílias endividadas chegou a 70,9%.

Aumento de preços

Em paralelo às perdas financeiras, desde 2020 a inflação tem subido descontroladamente. Os alimentos estão entre os principais responsáveis pelo aumento de preços nos últimos, em função da alta demanda e das commodities.

Mas em 2021, além dos alimentos, o combustível e a energia elétrica também foram vilões. A explicação para o aumento desses produtos está na alta do combustível nas refinarias e na escassez hídrica.

Vale destacar que o contexto internacional, com a guerra entre a Rússia e Ucrânia também afetam a economia brasileira.

Em 2020, a inflação acumulada chegou a 4,52%. Em 2021, o acumulado chegou a 10,06%. Na tentativa de frear os preços, a Selic tem passado por aumentos significativos.

Acelerada da Selic

A Selic, conhecida como taxa básica de juros, serve de referência para os juros de operações como financiamentos e empréstimos, como o consignado.

Também conhecida como “taxa mãe”, ela existe para regular a inflação. Assim, quando os preços sobem muito, a taxa também sobe com o intuito de desestimular o consumo.

Isso porque, se a demanda diminuir, a tendência é que os preços voltem a cair.

Em aproximadamente um ano, a Selic subiu 10 pontos percentuais. No início de 2021 a taxa estava 2% ao ano. Na reunião mais recente do Copom, a Selic subiu para 13,25% ao ano.

O aumento em escala tem ocorrido porque a inflação ainda não apresentou indícios de queda. O Comitê responsável pela taxa já alertou na última reunião que a taxa deve subir ainda mais.

No consignado, que se tornou uma saída para muitos brasileiros endividados ou com queda no poder aquisitivo, os impactos são evidentes.

Em janeiro de 2021, com a Selic a 2% ao ano, a taxa média do consignado público estava em 1,25%, de acordo com dados divulgados pelo Banco Central (BC). Para beneficiários do Instituto Nacional do Seguro Social (INSS), a taxa era de 1,63%.

Em fevereiro de 2022, último mês em que o BC disponibilizou os dados, a Selic estava 10,75% a.a. e a taxa média para servidores públicos, 1,55%. No convênio INSS, a taxa chegou a 1,73%, no mesmo período.

Segurança em risco

Apesar de ser a modalidade de crédito mais vantajosa no que diz respeito às taxas de juros, práticas contrárias ao regulamento do consignado têm afetado negativamente este empréstimo.

Diante do avanço nas reclamações envolvendo o consignado, uma série de medidas foram tomadas: desde a criação da Autorregulação do Consignado, até mesmo medidas judiciais para o bloqueio de benefícios do INSS para empréstimos.

Conforme dados da plataforma Consumidor.gov, em 2021 o assunto consignado foi o segundo com maior número de reclamações, totalizando 110.211.

As principais queixas envolvem propagandas abusivas, ligações insistentes e contratação do empréstimo sem autorização, ou seja, operações fraudulentas.

Embora muitas empresas estejam rigorosamente de acordo com a legislação, o setor como um todo é afetado com as más condutas e, sobretudo, os consumidores.

Confira diversos produtos consignados.

O que vem depois?

Os problemas mencionados expõem a urgência de uma mudança no consignado para que as pessoas que desejarem contratar a operação tenham a garantia da proteção contra prejuízos financeiros e aquelas que não tiverem interesse, sejam resguardadas.

A BX Blue foi criada em 2017 com o intuito de inovar o mercado com transparência, ao mostrar as diferentes ofertas para a pessoa comparar e ao negociar taxas menores com os parceiros. Agora, a fintech toma a frente do movimento que trará uma nova revolução do consignado.

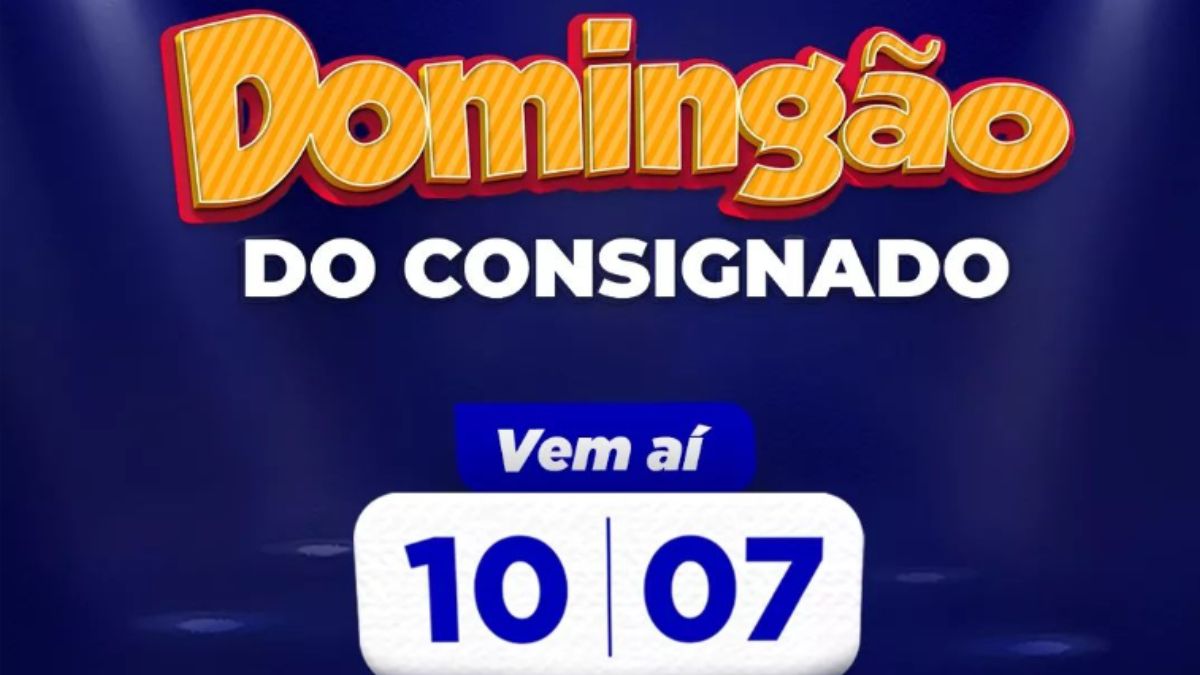

O consignado 2.0 é uma nova era, em que a segurança e a comparação de ofertas são imprescindíveis para você contratar o melhor empréstimo consignado. Saiba tudo no dia 10 de julho, acompanhe ao vivo o Domingão do Consignado da BX Blue.

A ajuda financeira que você precisa: simule seu consignado com as melhores taxas clicando aqui.